【この記事でわかること】

新NISAとは?

新NISAの2つの枠の違い

新NISAと旧制度との違い

2024年1月からはじまった新NISAは投資しやすい制度へ進化しました!

当記事で新NISAの特徴や旧制度との比較、メリット・デメリットをわかりやすく解説します。ぜひ参考にしてください。

もくじ

新NISAとは?NISAが生まれ変わった制度

新NISAとは?そもそもNISAとは商品名ではなく制度名で自分のNISA口座を開設しNISA口座の中で投資運用する仕組みです。

NISAを通して金融商品を購入することができ購入できる商品の一つが投資信託です。

はじめに新NISAの基本的な特徴を解説します。

NISAは少額投資非課税制度NISAは少額投資非課税制度

NISAは2014年から開始された少額投資非課税制度です。

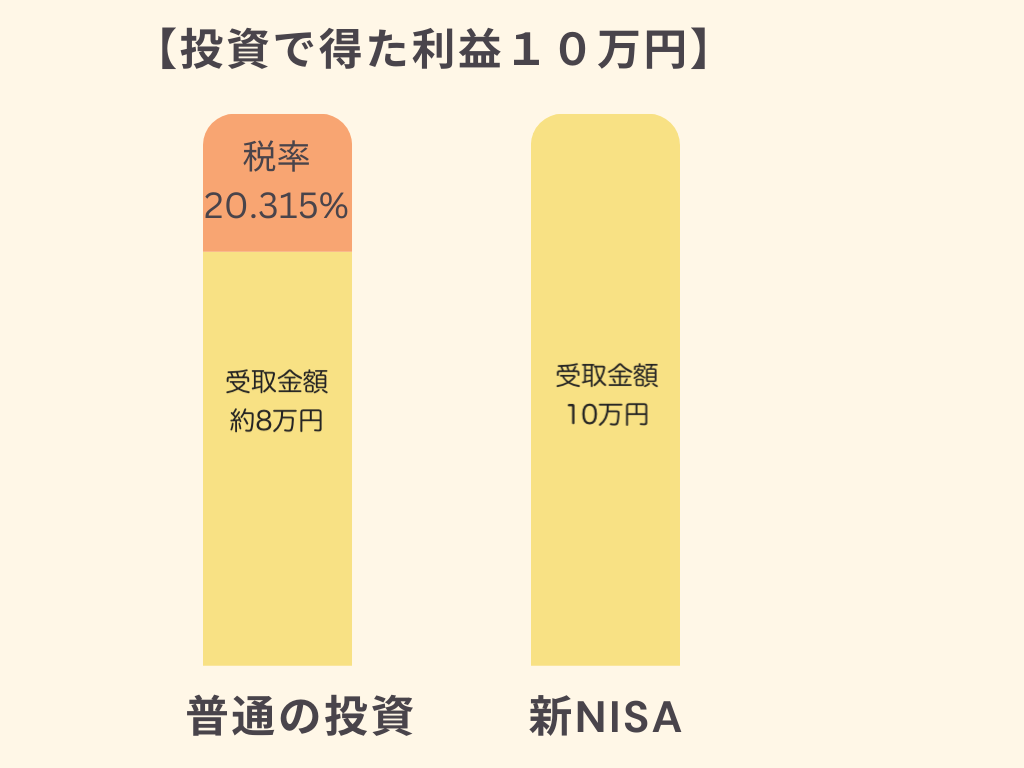

一般の投資は配当金や売却した際に得られた利益は20.315%の税金が課されますが少額投資非課税制度のNISA口座を活用することで利益が非課税になります。

*但し非課税となる利益は一定の上限額あり。

利益の一定枠までが非課税になるNISA口座を活用することで特定口座より断前お得です。

新NISAの仕組み

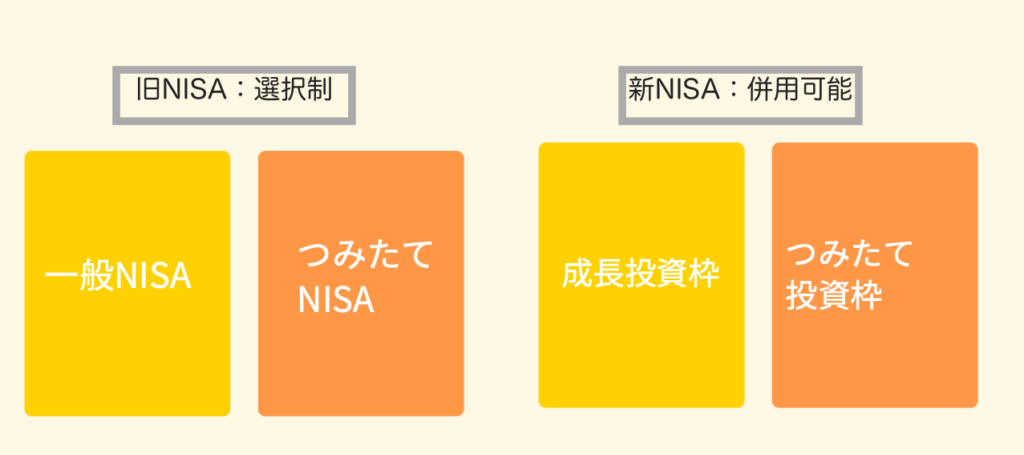

2023年までの旧NISAは『一般NISA』と『つみたてNISA』の2種類のうちどちらかを選択しなければいけませんでした。

2024年から開始された新NISAは『成長投資枠』と『つみたて投資枠』を併用できます。

新NISAでは現行NISAの一般NISAとつみたてNISAが一本化され非課税保有限度額なども大幅に拡大!

ここから新NISAの投資枠についてわかりやすく解説していきます

新NISAの『つみたて投資枠』と『成長投資枠』とは?

まず新NISAの『つみたて投資枠』と『成長投資枠』の理解を深めましょう。

つみたて投資枠とは

つみたて投資枠は旧制度のつみたてNISAを引き継いだ枠のこと。

新NISA:年間投資枠120万円・非課税保有限度額1,800万円

つみたて投資枠は名称通り定期的な積立で購入します。

つみたて投資枠で購入できる商品は販売手数料がかからず信託報酬が一定以下の長期・積立・分散投資に適した投資信託のみです。

新NISAのつみたて投資枠は

投資初心者でも手軽に始められることを目的にしています

成長投資枠

成長投資枠は旧制度の一般NISAを引き継いだ投資枠のことです。

成長投資枠の購入は、つみたて投資枠同様、定期的な積立で購入することも一括購入することもできます。

上記の成長投資枠の対象商品の説明は難しい

新NISA5つの特徴(旧制度との違い)

ここから新・旧制度の比較や新NISAの特徴やメリットを解説していきます。

①年間投資上限額の拡大

つみたて投資枠・・・年間投資上限額120万円 ↪︎(旧NISA:40万円)

成長投資枠・・・年間投資上限額240万円 ↪︎(旧NISA:120万円)

新NISAメリット:新NISAはつみたて投資枠と成長投資枠が併用できるため最大360万円が年間投資額の上限

②非課税期間が無期限

つみたて投資枠・・・いつ始めても非課税保有期間は無期限 ↪︎(旧NISA:20年間の期限あり)

成長投資枠・・・いつ始めても非課税保有期間は無期限 ↪︎(旧NISA:5年間の期限あり)

新NISAメリット:非課税保有期間に振り回されず運用できる。

③生涯非課税限度額の設定

新NISA非課税保有限度額・・・1人当たり合計1,800万円《うち、成長投資枠は最大1,200万円まで》

↪︎(旧制度のつみたてNISA:年間最大投資額40万円×最長20年間の投資で最大800万円)

↪︎(旧制度の一般NISA:年間最大投資額120万円×最長5年間の投資で最大600万円)

新NISAメリット:売却すると非課税保有限度額が復活し再利用ができるため旧NISAよりも大きな金額を非課税で投資できる分の税制メリットが受けられる。

*再利用とは売却して開いた非課税投資枠が翌年以降に復活する仕組みのことです。

④つみたて投資枠・成長投資枠の併用可能

新NISAはつみたて投資枠と成長投資枠の併用が可能

=つみたて投資枠120万円+成長枠240万円を併用すると年間360万円の投資ができます

↪︎(旧制度:つみたてNISAと一般NISAの併用不可、どちらかを選択する必要があった)

新NISAメリット:つみたて投資枠と成長投資枠の併用が可能になりどちらか片方を選ぶ必要がなく柔軟な投資ができる

⑤口座開設期間の恒久化

新NISAでは口座開設期間が恒久化します

*口座開設期間の恒久化とはいつまでにNISA口座を開設して投資を開始しなければならないという期限がないということです

↪︎(旧制度の利用期限:つみたてNISAは2042年まで・一般NISAは2023年まで)

新NISAメリット:口座開設期間が恒久化されたことでいつから始めても非課税保有限度額まで投資ができるようになりました。

旧NISAは利用期間が決まっているから口座開設や投資開始時期が遅れると利益を最大限受けられないケースもあります

*旧NISAで持っている商品の購入時から一般NISAは5年間、つみたてNISAは20年間、非課税で保有でき売却も自由に行えますが旧NISA枠は新NISAの生涯非課税限度額1800万円に含まれないのです。

新NISA制度の特徴を図表でまとめました

| 【新NISA制度の特徴】 | つみたて投資枠 | 成長投資枠 |

|---|---|---|

| 非課税保有期間 | 無制限 | 無制限 |

| 制度 (口座開設期間) | 恒久化 | 恒久化 |

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有限度額 | 1800万円 | (1200万円) |

| 投資対象商品 | 長期の積立・分散投資に適した 一定の投資信託 (金融庁の基準を満たした投資信託に限定) | 上場株式 投資信託など※ |

| 対象年齢 | 18歳以上 | 18歳以上 |

②信託期間20年未満、毎月分配型の投資信託およびデリバティブ取引を用いた一定の投資信託等を除外するなど対象商品は一般NISAよりも制限されます。

新NISAは優遇される要素しかない政府の数少ない非課税施策なので最大限活用して資産形成につなげましょう。

次は新NISAのメリット・デメリットを解説します。

新NISAのメリット4つ

新NSAのメリットは4つ具体的な金額を事例に解説します

非課税保有期間が無期限化

新NISAは非課税保有期間の無期限化、限度額が1,800万円に拡大され十分な老後資金の準備が可能になったことです。

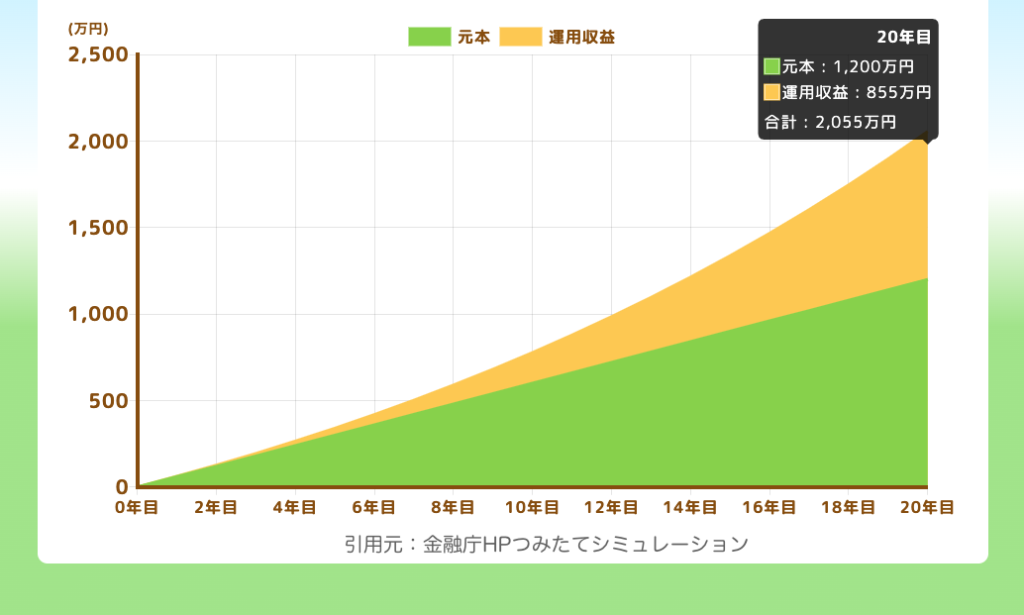

〈シミュレーション〉

45歳から65歳までの20年間➡︎毎月5万円積立〈年率5%の投資利回り〉

(*年利5%は難易度は低いものの年利3%などと比較すればリスクは高まる利回りです)

例)毎月5万円を20年間つみたて合計1,200万円の投資、年率5%の投資利回りが実現できたと仮定した場合。

65歳時点の投資資産額:元本プラス運用リターン約2,055.1万円(手数料等の考慮はナシ)

NISA口座の運用で得する税金額は約1,737,274円にもなります!

40代後半からでも老後資金2,000万円問題をクリアできそうです

投資の自由度が格段に上がった

新NISAはつみたて投資枠と成長投資枠を併用できるのでつみたて投資枠でコツコツ投資をしながら成長投資枠でも適宜、投資するといった併行運用が可能になったことで投資の自由度が格段に上がりました。

新NISAの最大のメリットは利用期間が恒久化(無期限化)され生涯を通して非課税の投資が可能になったことです。

効率的な資産形成

新NISAは年間投資枠と非課税保有限度額の増額により効率よく資産形成ができます。

投資額の大きさは資産形成の速度に直結するからまとまった金額を準備できる人には新NISAは魅力的な制度です。

旧NISA制度は非課税保有限度額が小さく超過した金額は課税口座(特定口座)での運用でした

旧NISAの場合の長期投資で大きくした資産額に値する特定口座(課税口座)の税金約20%は軽視できないので新・旧制度の具体的な運用結果の差を見てみましょう。

〈シミュレーション〉

毎月10万円を15年間積み立てた場合のNISA新・旧制度の運用の差を比較

旧NISA・・・つみたてNISA口座(毎月33,333円)に併用して特定口座(毎月66,667円)で毎月10万円の投資

新NISA・・・つみたて投資枠で毎月10万円の投資

15年後の金額はどちらも約2673万円(元本1800万円プラスリターン)ですが旧NISAの特定口座で運用した部分には約20%の税金がかかります。

*旧NISA・・・受取り約2557万円

約2673万円▲特定口座20%税金:約116万円を差引き手元に入る金額は約2557万円となります。

*新NISA・・・受取り約2673万円

年間投資枠・非課税保有限度額の範囲内であるため全額非課税で手元に入る金額は約2673万円。

上記のシミュレーションの結果、同じ元本と商品、運用期間は15年と短めで新・旧制度の受取額の差は100万円以上あるとわかりました。

特定口座の20%税金の有無は運用期間が20年、25年と長くなるほど更に大きな差が出ますね

売却して空いた枠の再利用

新NISAでは非課税保有限度額1800万円の範囲内で売却した投資枠を翌年以降に再利用できます

注意:年間投資枠の360万円は超過できません。

旧NISAでは売却した後の投資枠の再利用はできず非課税枠の消滅をもったいないと売却を躊躇しました。

新NISAはお金が必要になった時は現金化してもその分の非課税投資枠が翌年以降に復活するので運用しやすく幅広い世代の大きなメリットになるでしょう。

〈新NISAの非課税投資枠の見方〉

例)投資額300万円のうち150万円を取り崩した場合、残っている非課税投資枠は1,650万円です

非課税保有限度額1800万円-300万円+150万円=1,650万円

新NISAのデメリット3つ

新NISAのデメリットは旧NISA制度が改正されたことによって想定されることを3つ解説します。

①銘柄選定が甘くなる

新NISAでは商品の選定が甘くなると想定されます

理由は投資期間や非課税保有期間の縛りがなくなったためです

新NISAの投資期間は年間投資額360万円、非課税保有期間は限度額1800万円になり売却すれば年間投資枠が翌年以降に復活できるので購入商品を吟味せず選ぶ人もいるのではないでしょうか。

銘柄選定が甘いと損失が出る可能性は高くなるデメリットがあります。

本来であれば損切りすべき銘柄も非課税保有期間の制限がないことで塩漬けになる可能性もあるからです。

②短期間の回転売買

回転売買とは金融商品を短い期間で売買する行為を指します

NISA制度の本来の目的は家計の安定的な資産形成の支援するためなので短い期間で商品を売買する回転売買は目的から外れているといえます。

新NISAは非課税枠の再利用ができるため年間投資枠に余力があれば株価が下がったら買って上がったら売るといった短期間での回転売買が非課税でできてしまいます。

証券会社側からみても売買の数に応じて手数料が入るという構造上、証券会社が積極的な売買を推奨する可能性も考えられます。

非課税枠の再利用化は新NISAのメリットですが必要のない売買はしないようにしましょう。

③損失を他の口座と損益通算できない

損益通算とは一年分の利益と損失を相殺し税金を減らすこと

一般口座や特定口座では配当や値上がり益などで得た利益に対してかかる約20%の税金は他の取引で損失が出た場合に相殺されます。

新NISAでは損益通算の仕組みを使えないことがデメリットです。

言いかえれば新NISAでは利益確定時に通常かかる約20%の税金を支払っていないの相殺しようがありません

これは旧NISAも同様ですがNISA口座内だけでなく一般口座や特定口座で利益が出ていてもNISA口座の損失と相殺できないことを覚えておきましょう。

新NISAの元本割れについて

元本割れとは投資した金額よりも最終的に受け取れる金額が少なくなる状態のことです。

リスクを抑えて元本割れを避けるには長期投資や分散投資が有効とされています。

株式や投資信託には値動きがあり急に上昇する時もあれば下落する時もあり確実に儲かるわけではありません。

投資全般に言えることとして元本割れになる可能性があることも知っておきましょう。

新NISA活用のコツ6つ

①初心者は少額の投資から慣らしていこう

投資初心者はまず少額から積立投資を始めましょう。

投資は少額でも続けることで複利効果によってお金は増えていきます。

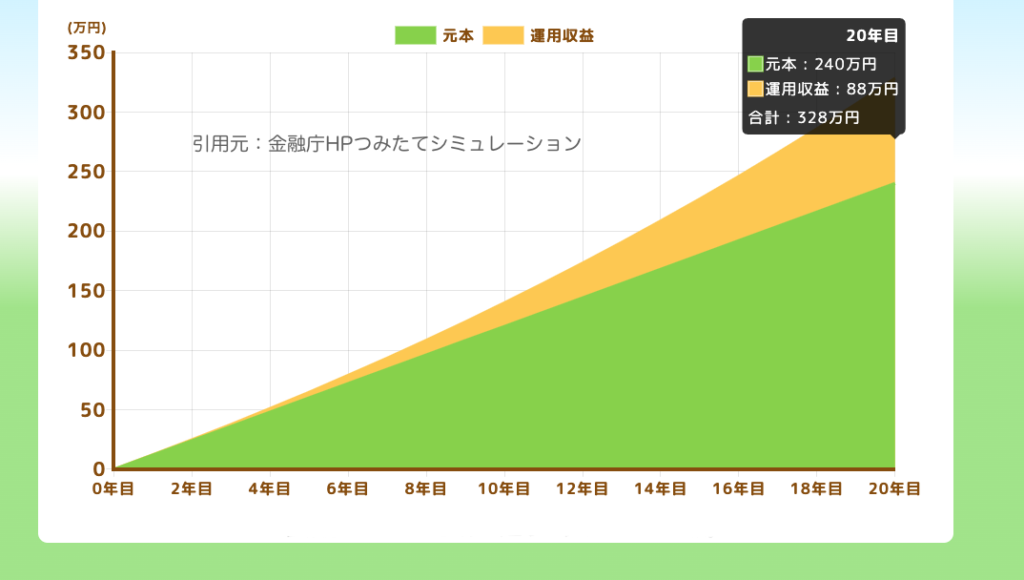

上記画像は毎月1万円を20年間つみたて年利3%で運用した場合のシミュレーションを金融庁HPから引用しました

〈積立シミュレーション〉

例)毎月1万円を20年間積み立て元本240万円を運用した場合

年利3%➡︎約328万円

年利6%➡︎約462万円

以上のように複利効果でまとまった資金になります。

②長く運用できる仕組みを作ろう

長期投資の仕組みづくりに必要なこと3つ

- 健康に働き続ける

- 投資の目的を決める

- 目標金額を決める

万一、病気や怪我などで働けなくなった時に今ある貯蓄だけでは不足している場合は給付金を受け取れる民間の保険を活用するといいでしょう。

安定的に大きく増やすには長期投資をすること!

長期間、毎月の給与から投資をすることになるので健康に働き続けることが不可欠です。

万が一に備え投資の目的と目標金額を決めましょう。

③つみたて投資枠と成長投資枠を併用しよう

運用資金に余裕あればつみたて投資枠と成長投資枠をうまく併用しましょう。

新NISAの成長投資枠は、つみたて投資枠では購入できない上場株式や投資信託への投資ができます。

生涯投資上限額1800万円を、つみたて投資枠と成長投資枠を併用して分散投資をしましょう。

まずは投資の基本ともいえる分散投資を心がけましょう。

④成長する資産に長期投資しよう

経済が発展している国や地域に長期投資しましょう。

運用期間20〜30年以上をかけて大きく資産を増やせる長期投資であっても成長の見込めない資産に投資をしてその効果は期待できません。

効率的にお金を増やすためには少額投資でも経済が発展している国や地域に長期投資するよう心がけましょう。

⑤一部売却、再開するなど制度を柔軟に活用しよう

一時的に大きな費用が必要になった時は売却してもいいでしょう。

売却した後、新NISAの非課税投資枠が復活する仕組みがあるので柔軟な運用ができます。

ただし途中で売却した場合、長期運用で得られるはずの複利効果も失うということを覚えておきましょう

新NISAで柔軟な運用ができても可能な限り長期積立投資をすることが効率的に資産を増やせます。

⑥困ったときはプロに相談

NISA制度は投資初心者でも始めやすい少額投資非課税制度ですが口座や銘柄選び、売却のタイミングなど自分だけでは判断できない時や不安がある時は専門家に相談しましょう。

初心者は投資になれておらず自分で判断できないことや誤ったタイミングに売却してしまうなど結果的に損をする可能性もあり得ます。

投資を始めるうえで不安なことがある時、自分ひとりで判断できない時は専門家に相談しましょう。

新NISAを上手に活用する3STEP

STEP①低コストのを選ぶ

コストとは信託報酬(投資信託の運用や管理にかかる費用)のこと。

長期投資になるほどできる限り低コストの商品を選ぶようにしましょう。

例えば投資金額100万円、信託報酬が1.5%(税込1.65)は年間16,500円が差し引かれます。

〈運用成績のシミュレーション〉

信託報酬の大きさによって20年後の運用成績に大きく差が出ます

例)100万円を一括投資・利回り5%で20年間運用した場合。

信託報酬0.2%➡︎2,549,158円

信託報酬1.0%➡︎2,170,151円

20年後の約30万円の評価額の差は大きいですね!

投資信託を購入する際は信託報酬をしっかり確認しましょう。

STEP②分散投資

分散投資は投資の基本ですが方法は大きく分けて2つ

- 商品はまとめて購入するのはなく複数のタイミングで購入する積立投資によって時間の分散も図る

- 商品は株式・債券・投資信託の組合わせや日本国内・米国・先進国・新興国に分けて地域で分散する

上記のように投資する商品や購入のタイミングを分散させ価格の変動を抑え安定したリターンを狙います。

STEP③長期運用を継続する

低コストの商品を選び分散投資の準備ができればあとは長期運用を継続するだけです。

新NISAのつみたて投資枠を利用する積立投資は長期運用を継続するほど資産が増える可能性があります

よくある質問

2024年1月1日時点で18歳以上の人です。年齢制限はありません。

たとえば2024年1月2日に18歳になる人👉2024年に新NISA口座開設はできません。

新NISAは旧NISAとは別の金融機関で解説することができます。

ただし旧NISAを利用している場合は事前に手続きをしていないと同じ金融機関で新NISA口座が開設されているため新NISAの口座変更手続きをする必要がありますので詳しくは金融機関に確認するといいでしょう。

因みに金融機関の変更は旧NISA同様、一年ごとに行うことができます。

新NISA専用口座を開設する必要があります。

まとめ:新NISA口座で資産を増やそう

当記事で新NISAの特徴をわかりやすく解説しました。

今回は以上です。