〈この記事でわかること〉

・投資金額はどう決めればいい?

・新NISAでのコストとは?

・投資のプロが実践するコア・サテライト戦略とは

新NISAを始める前に投資金額はいくらにするか、金融商品はどれを選べいいのか、運用成績を上げるにはどうすべきか知っておきたいですよね。

当記事で投資金額から投資商品の組み合わせ方までくわしく解説しますのでぜひ参考にしてください。

もくじ

投資金額は今ある資産と家計の状況に合わせて決めよう

新NISAは10年以上先に使うお金を貯める目的で活用しましょう。

投資はお金を増やせる一方で減る可能性もある上に短い積立期間で使うと元金割れしてしまいます。

預貯金口座にある生活防衛費とは別に5年10年以内に使う旅行費などのお金は少しでも増やせて元金割れしにくい定期預金や個人向け国債などの金融商品が向いています。

投資で元金割れをしないためには長期・積立・分散がポイントです!

新NISAの投資原則『長期・積立・分散』+低コスト

長期・積立・分散投資をすることでお金を減らさず堅実に増やせる可能性を高められますがさらに投資にかかる費用を低く抑えることが大切。

ここから3つの投資原則と運用コストをくわしく解説します。

長期投資

長期投資とは長い年月をかけて投資を行うことです。

有望な投資先も短期間では色々な要因で価格が大きく変動してみえますが長期間でみると値動きが安定します。

要因は長い年月をかけて投資を行うことで増えたお金が新たなお金を生み出す複利効果の現れです。

投資を長い期間、続ければ続けるほど複利効果はどんどん大きくなります。

複利効果を味方につけましょう!

積立投資

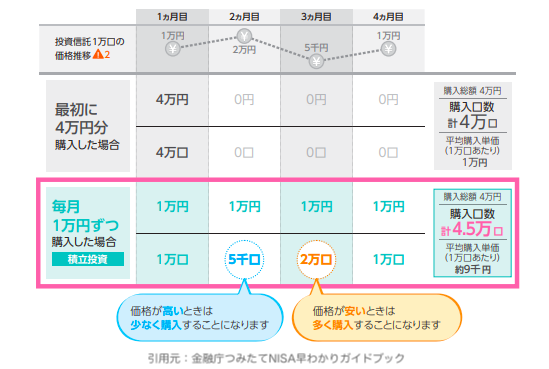

積立投資は同じ銘柄を定期的に定額でコツコツ買い続けることです。

毎月定額で淡々と定期的に購入することで平均購入価格を下げるドル・コスト平均法の効果を得られます。

分散投資

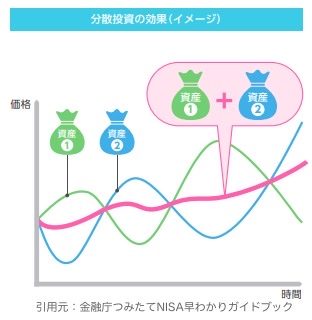

分散投資は値動きの異なる複数の資産に投資することです。

たとえば債券と株式に投資し株式が値下がったときに債券が値上がり、債券が値下がったときに株式が値上がりするなど値動きを抑えリターンを狙えます。

金融商品を分散したり投資先の国や地域を分散することでより成果が安定。

低コスト

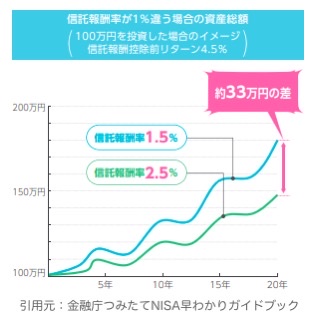

投資原則を実践することに加えて投資にかかるコストを低く抑えることも大切です。

投資でのコストとは投資商品の売買手数料や保有している間の管理費用のことをいいます。

投資商品の売買手数料や保有手数料(信託報酬)の他にも信託財産留保額、換金(解約)手数料など金融商品によって金額や条件が異なります。

投資信託の目録見書をみれば購入前に確認できます!

投資信託の保有中にかかる『信託報酬』の安い投資信託を選びましょう。

プロも実践するコア・サテライト戦略とは

コア・サテライト戦略とは、お金を減らさず、できる限り増やすための投資戦略です。

コア・サテライト戦略では長期安定型のコア資産と積極型のサテライト資産を分けて運用します。

資産配分によって運用成績の9割が決まるという結果があることから銀行や生損保などのプロの機関投資家は資産配分に時間をかけてじっくり決めた後、決めた資産配分を守って運用を継続しています。

新NISAのコア・サテライト戦略

総資産の7割から9割のコア資産➡︎インデックス投信やバランス型投信の投資信託、ETF(上場投資信託)

総資産の3割から1割のサテライト資産➡︎日本株や米国株の株式投資やアクティブファンド

商品選びは自分のリスク許容度に合わせる

投資する金融商品を選ぶ際はいくらまでの損なら耐えられるか(リスク許容度)に合わせましょう。

投資信託自体が分散投資されている商品なので、つみたて投資枠の投資信託は1本から2本に絞るといいでしょう。

リスク許容度は人によってさまざまですよね

リスクを抑えるには新NISAのつみたて投資枠で長い期間の時間をかけて積立投資することが基本的におすすめです。

非課税枠の使い方 コツコツ積立VS最速

新NISAは投資できる期間が無期限で年数にこだわらず少しずつコツコツ積立てられます。

一方で投資できる金額の上限は一生涯1,800万円、年間投資枠はつみたて投資枠と成長投資枠を合わせて360万円、最速5年で非課税枠を使い切ることができます。

コツコツ積立と最速5年で非課税を使い切った場合の運用成果は相場の状況次第。

少額をコツコツ積み立てるべきか最速で非課税枠を使い切るべきか、それぞれのメリットとデメリットを解説します。

最短投資のメリットとデメリット

〈最速投資〉

- メリット➡︎元手が増える速度が速く大きく儲けられる可能性がある。

- デメリット➡︎値下がりしたときのダメージが大きい。

ハイリスク、ハイリターンを望むなら最速投資

新NISAに満額投資しても資金に余裕がある人、暴落しても持ち続けることができる人には合う投資方法です。

コツコツ積立投資のメリットとデメリット

〈コツコツ積立投資〉

- メリット➡︎投資におけるリスクを抑えらるので損をする確率が低い。

- デメリット➡︎相場が長期で上昇するときに増えにくい。

リスクを抑えて投資するならコツコツ積立

毎月の投資額に限りがある人、リスクを抑えたい人、無理なく継続したい人に合う投資方法です。

新NISAの投資スタイルは自分に合う方法でいい

最速投資とコツコツ積立投資はどちらにもメリット・デメリットがありどちらがいいとはいえません。

新NISAのメリットは投資額や投資期間をいつでも変更できることです。

自分の資金力を考えると私はコツコツ積立派です

自分の投資方針や価値観、資金力にあったやり方で無理のないペースを選択をしましょう。

自分に合うポートフォリオを組もう

新NISAを活用する際は自分に合うポートフォリオを組むことが大切です。

ポートフォリオとは金融資産の組み合わせのこと。

商品を組み合わせることをポートフォリオを組むといいます。

投資の目的や個人の年齢や価値観、性格によって最適な金融商品や組み合わせはそれぞれ違います。

またライフプランや貯蓄の状況など個人の目的や目標によってポートフォリオのバランスも異なります。

ここからポートフォリオの作り方についてくわしく解説します。

投資の目的と目標金額を決める

- 投資の目的と目標金額を決めましょう

- 目標金額を達成するまでの運用期間を考えましょう

資産バランスを考える

資産バランスはリスク許容度を踏まえて考えましょう。

リスクとは値動きの変動幅を指します

新NISAではつみたて投資枠と成長投資枠を併用できるため自分のリスク許容度に合わせて投資先を選ぶことができます。

- つみたて投資枠➡︎金融庁が定めた投資信託

ローリスク・ローリターンやミドルリスク・ミドルリターンの商品に投資できる - 成長投資枠➡︎つみたて投資枠で購入できない国内外の個別株式など

ハイリスク・ハイリターン商品に投資できる

下記画像は資産バランスの参考情報として年金積立の管理・運用をする年金積立金管理運用独立行政法人(GPIF )の比率を引用しました。

年金積立金管理運用独立行政法人(GPIF)の比率

基本ポートフォリオの考え方

長期的な観点からの基本ポートフォリオ策定

長期的な運用においては、短期的な市場の動向により資産構成割合を変更するよりも、基本となる資産構成割合を決めて長期間維持していくほうが、効率的で良い結果をもたらすことが知られています。このため、公的年金運用では、各資産の期待収益率やリスクなどを考慮したうえで、積立金の基本となる資産構成割合(基本ポートフォリオ)を定めています。

GPIFの基本ポートフォリオでは国内と外国に地域分散、対象商品はローリスク・ローリターンとハイリスク・ハイリターンの債券に分散し結果的に分散投資に適したミドルリスク・ミドルリターンのポートフォリオになります。

次は投資信託の種類や特徴を解説します。

新NISAの投資対象商品

投資信託(ファンド)の種類

インデックスファンド

指数はインデックスと呼ばれ市場の値動きを表します。

インデックスファンドは多くの個別銘柄の値動きから成り立っているため広範な分散投資が可能です。

アクティブファンド

特定の指数を上回るリターンの獲得を目指すファンドのこと。

リターンはインデックスファンドより高いものがあります。

ただし運用担当者が有望な銘柄だけを厳選、調査や分析を行うための費用がかかります。

バランスファンド

値動きの異なる複数の金融商品に分散投資しているファンドのこと。

バランスファンド一つだけで分散投資になります。

新NISAつみたて投資枠の投資対象商品

つみたて投資枠の金融商品はほとんどがインデックスファンドで長期積立・分散投資に適した一定の投資信託です。

新NISA成長投資枠の投資対象商品

成長投資枠の金融商品は上場株式や投資信託でつみたて投資枠の金融商品より幅広い商品を選べます。

新NISAで商品を選ぶ際の注意点

- つみたて投資枠で成長投資枠の商品を購入することはできない

- 旧NISAの資産を新NISAにロールオーバーすることはできない

新NISAの投資信託の選び方

長期的な成長が期待できるファンドを選ぶ

将来的な成長が期待できる資産を選び投資金額は少額を長期間積み立て時間をかけてリスクを分散させましょう。

株式に投資できる投資信託は世界に分散投資しているファンドを選ぶといいです。

米国や日本など特定の国の株式に投資するファンドはリスクが偏ってしまいますが世界株式の投資信託を1つ選べば分散投資ができ長期的な成長が期待できます。

また長期運用する場合、大金の一括投資でなくても少額の投資で十分な効果を得られます。

純資産残高を参考にする

投資信託を選ぶときはファンドの規模を表す純資産残高を参考にするといいです。

純資産残高は運用がうまくいっている場合に多くなるためファンドに集まっている資産の多さがわかります。

純資産残高は投資信託の成長を把握できる指標です。

コストを比較をする

運用する商品によって売買手数料や信託報酬が異なります。

新NISAのつみたて投資枠ではほとんどの場合、売買手数料はかかりませんが運用コストとして信託報酬はかかります。

信託報酬の安い商品を選びましょう。

成長投資枠では売買手数料がかかる金融商品もあるので注意して確認しましょう。

リスク別・新NISAのポートフォリオ

リスクを取らずに運用したい

リスクを取らずに運用したい場合はバランス型の投資信託。

異なる値動きをする複数の資産や地域に分散投資をしてリスクを分散させて安定運用を目指します。

たとえば一般的に株式と債券は真逆の値動きをする2つのファンドに投資していれば株式と債券の間のリスク・リターンに収められるというやり方です。

個人によって投資期間が短く運用年数が長くとれない場合はバランス型の投資信託を選びましょう。

リスクを取りつつ高いリターンを目指す

リスクを取りつつ高いリターンを目指すなら全世界の株式に投資できる投資信託。

特定の地域や国のインデックスファンドを取り入れるのもいいでしょう。

年代別・新NISAのポートフォリオ

20代

世界株式100%

成長が見込める世界株式を中心としたポートフォリオ。

少額からでも早くから始めることが大切。

30代・40代

世界株式100%

成長が見込める世界株式を中心としつつライフプランに合わせた見直しが必要。

直近に使う大きなお金は新NISAではなく預金を活用しましょう。

50代

世界株式70%・債券30%

今ある資産を大きく増やすことより資産を減らさない運用へ切り替え世界株式を中心に債券を組み入れましょう。

バランス型の投資信託を上手く活用するのも手段の一つ。

また手元にある預貯金を有効活用するなら新NISAを利用せず債券を直接購入することも一つの選択技です。

定期的にポートフォリオを見直そう

年齢を重ねライフイベントが発生したり目的や目標が変化したタイミングで定期的に自分の資産ポートフォリオを見直しましょう。

投資の目的や目標金額は人それぞれライフプランが違うのでポートフォリオに正解はありません。

自分に適したポートフォリオを組むことが重要。

運用を始めたら人生の節目ごとに見直すことが大切です。

新NISAを上手に使いこなす

新NISAを有効活用する上で押さえておく6つのポイントを再度確認しておきます。

- 運用益非課税

- 年間投資枠360万円

- 生涯投資枠1,800万円

- 随時売却可能

- 投資枠の復活再利用

- 投資期間無期限

新NISAの2つの投資枠の使い方

つみたて投資枠(年間投資金額120万円)➡︎名称の通り積み立てるための投資枠です。

つみたて投資枠を優先的に使いましょう。

成長投資枠(年間投資金額360万円)➡︎使い方は2通り。

⒈つみたて投資枠が満額になったら同じ商品を積立る枠として積立またはスポット購入する。

⒉つみたて投資枠では取り扱いのない金融商品を購入して積立またはスポット購入する。

2つの投資枠の合計が生涯投資枠1,800万円➡︎売却して空いた枠は再利用する。

新NISAは一度購入した商品は長く持つ

NISA口座では運用益が非課税になるので新NISAの投資枠を最大限に使うと同時に一度購入した商品は入れ替えせず長く持ち続け投資額の成長を見守りましょう。

新NISAポートフォリオの組み方4つ

新NISAのポートフォリオの組み方は個人によって様々ですが具体的な例として4つのパターンを紹介します。

パターン①超堅実

【つみたて投資枠】→インデックス投信またはバランス型投信

【成長投資枠】→利用しない

パターン②インデックスだけで冒険

【つみたて投資枠】→インデックス投信またはバランス型投信

【成長投資枠】→インデックス投信またはETF (上場投信)

パターン③配当や優待のある個別株でも冒険

【つみたて投資枠】→インデックス投信

【成長投資枠】→日本株や米国株

パターン④配当収入合わせ技・超冒険

【つみたて投資枠】→インデックス投信

【成長投資枠】→高配当株、連続増配株、高配当ETF、連続増配株ETF

まとめ:自分に合うポートフォリオをしっかり組もう

当記事では新NISA運用方法の一つとして運用成績を上げるポイントを解説しました。

〈おさらい〉

・投資金額はどう決めればいい?

・新NISAでのコストとは?

・投資のプロが実践するコア・サテライト戦略とは

今回は以上です。