〈この記事でわかること〉

・新NISAで債券投資は必要なの?

・新NISAで債券は買える?

・新NISAで米国債券に投資するにはどうすればいい?

・債券ETFってなに?

債券には国債、社債、公社債があり発行元はそれぞれ違い、それぞれの債券の特徴はさまざまです。

この記事では債券投資の基本とメリット・デメリット、新NISAの債券ファンドについて解説していきます。

もくじ

新NISAで運用できる債券投資の基本

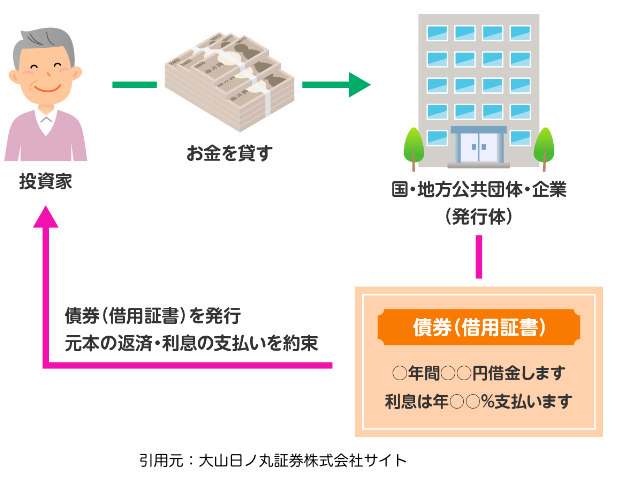

債券とは国や企業、地方自治体などが投資家から資金を借り入れるために発行される借用証書です。

個人は住宅や車など大きな買い物をする時に銀行からお金を借りて何十年にわたって返済します

企業も銀行から借りたり他の企業から借り入れたりしますが大きなお金が必要になったときに借りる相手が見つからない可能性がある場合、社債を発行し投資家からお金を集めます。

投資家にとって国や企業、地方自治体が発行する債券(国債・社債・公社債)は比較的安定したリターンを期待できます!

それでは早速、解説していきます。

債券投資の基本

債券とは国や企業、地方自治体などが投資家から資金を借り入れるための手段

- 例)A会社が新しい製造工場を設立するために10億円が必要になったときに貸してくれる相手が見つからないかもしれない。

- そこでA会社10万円ずつ小口に分けた債券を発行し投資家1万人からお金を借ります。

*小口に分けた債券は一人当たりの額が小さくなりお金を集めやすくなる。

A会社が発行した債券(社債)を購入した投資家はA会社に10万円分のお金を貸したことになるのです。

国が発行している債券(国債)も同じ。

債券の特徴

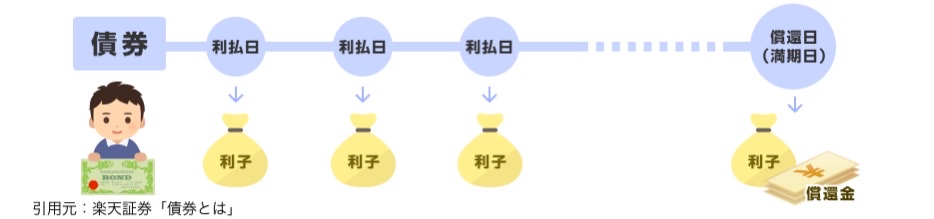

債券は記載された満期まで保有しておけば額面金額とあらかじめ決められた利息が金額が返済されます。

また「満期にお金を受け取る権利」を売買できます。

債券投資におけるリターン

債券投資におけるリターンは2通り

- 定期的に受け取る利子

- 債券市場での売買で得られる差益

債券投資のメリット

- 定期的な安定したキャッシュフローを得られる:あらかじめ金利がわかっているのでどのタイミングでいくら収益を得られるか把握できる。

- 比較的安全性が高い:債券は発行した側が債務不履行とならない限り満期を迎えると額面金額が償還されます。

- 株式と違う値動きの特徴を持つ:株価と債券価格は相関性が低くどちらかが下落するとどちらかが上昇する傾向がある。

債券投資を新NISAで始める方法

新NISAで債券に直接投資することはできません。

新NISAのつみたて投資枠は一定の投資信託のみ、成長投資枠は上場株式や投資信託などで債券は含まれていません。

新NISAでは債券で運用を行う投資信託の債券ファンドを購入して間接的に債券投資できます。

投資信託には株式のみで運用する商品もあれば債券やREITなどを組み合わせて運用する商品もあるのです。

新NISAで債券ファンドに投資するメリットとデメリット

債券ファンドに投資するメリット

- 利益が非課税となる債券ファンド投資のメリットのプロによる運用で得られるリターンを新NISAの大きなメリットの非課税で受け取れる。

- 低リスクな運用債券は比較的安全性が高い上に債券ファンドは複数の債券に分散投資しているためよりリスクを抑えられる。

- スムーズな取引通常の債券投資は株式などと比較して取引の数が少ない上に取引のタイミングも希望通りにいかないが新NISAでの債券ファンド投資ならいつでも購入できるし売却もできる。

債券ファンドに投資するデメリット

- 対象商品が限られている。

- 好きな債券を選べない

- 大きなリターンを得ることが難しい。

- 新NISAでは成長投資枠の利用しかできない。

新NISA運用戦略「分散投資」

新NISAでの運用は債券だけではなく株式などリターンが期待できる金融商品と組み合わせる方が安全性を高めつつ大きなリターンを狙う戦略として効率的といえます。

債券ファンドだけで安全に大きなリターンを目指すのは難しいってことですね

債券は株式と異なる値動き

株式と債券の両方に分散投資していれば一方が下落してももう一方でリターンを狙える。

新NISAでおすすめの債券ファンド紹介

eMAXISSlim先進国債券インデックス

- 為替ヘッジなし、為替相場の変動により影響を受ける点には注意が必要。

- リスクが小さい分、期待できるリターンも大きくない。

- 他の債券ファンドや株式ファンドなどと組み合わせリターンを狙う。

Free新興国債券インデックス

- 新興国の債券は先進国債券に比べ価格変動幅が大きくリスクが大きい。

- リスクが大きい分、大きなリターンを狙える可能性もある。

- 先進国債券インデックスファンドと組み合わせ安定した値動きの先進国ファンドで堅実に運用しながら新興国債券ファンドで大きなリターンも狙える。

フィデリティ・USハイ・イールド・ファンド

(資産成長型)D(為替ヘッジなし)

- 運用のプロが高い収益を上げることを目標に運用されている。

- 高利回りの債券を活用してとにかくリターンを狙いたい人向き。

- リスクが大きいためインデックス型の債券ファンドと組み合わせることで大きな分散効果を得られる。

債券投資を始めるなら資産運用の専門家へ相談しよう

自身のライフプランや運用目的に合わせ最適化された運用プランで効果的な債券投資を実現するためには資産運用の専門家に相談しよう

新NISAで債券は買える?

債券への直接投資はNISAでできない

NISAのルールにより債券そのものを直接購入することはできません。

新NISAで購入できる金融商品に債券は含まれていません。

新NISAのつみたて投資枠では一定の基準を満たした投資信託、成長投資枠では上場株式や投資信託など。

新NISAでは債券へ直接投資するのではなく債券が投資対象の投資信託(債券ファンド)に投資します。

新NISAで購入できる金融商品

つみたて投資枠:長期的な資産形成を目指す投資信託へ少額から積立投資できる。

成長投資枠:債券ファンドや国内株式、海外株式、ETF (上場投資信託)など

幅広い金融商品へ投資できる。

新NISAで債券ファンドへ投資するメリット・デメリット

| メリット | デメリット |

|---|---|

| ・安定した収益性 ・債券ファンドから得られる分配金が新NISAでは非課税 ・株式投資に集中することで伴うリスクを減らす *債券ファンドをポートフォリオに組み入れることは一般的に推奨されている。 | ・市場の金利が上昇すると債券の価格が下落するリスクがある ・債券の利回りが低い場合、新NISAの税制優遇があってもリターンは大きくない |

債券ファンドは成長投資枠で賢く運用する

債券ファンドは新NISAの成長投資枠で運用します。

債券ファンドに投資する際は景気の動向を見極めて信用リスクが低い金融商品、安定した収益が期待できるファンドを選ぶことが重要です。

適切な期間の債券ファンドに分散投資することで金融変動リスクを最適化しましょう。

リスクの最適化に悩むときは資産形成のプロへ相談しましょうね

新NISAで米国債は買える?

新NISAで米国債は買えるのか?

新NISAでは個別の債券を直接購入することはできませんが投資信託やETF (上場投資信託)などの複数の資産に投資する金融商品を通じて間接的に米国国債に投資することが可能です。2024/08/15

ここから人気の米国債について解説します。

米国国債とは?

米国債はアメリカ合衆国財務省によって発行される政府債券でトレジャリーや米国財務省証券とも呼ばれます。

債券とは国や地方自治体、企業が投資家からお金を借りるために発行する証券で満期まで保有すれば元本に加えて利子を受け取ることができまが米国債は米国の経済状況や金融政策を反映して利率が決定されます。

世界最大の債券市場を形成する中核的な米国債は安全性と流動性の高さから世界各国の投資家から支持されています。

低金利環境が長期化している日本と比べると米国債の利回りは高い傾向にあります。

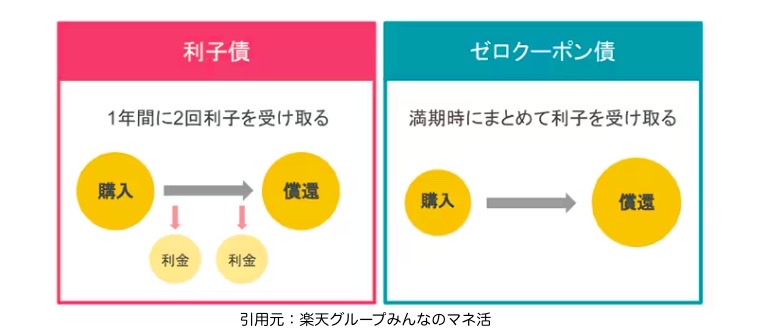

米国国債の利払いのルール2種類

| 利付債 | ゼロクーポン債 |

|---|---|

| ・利子と元本の両面で安定性を提供する ・保有している間の年2回の利子を受け取る債券 ・利払いは半年ごと ・満期時額面金額が返済される元本の安全性が高い | ・購入価格と償還金額の差額が利子に相当する収益 ・保有している間の利子(クーポン)を受け取れない代わりにあらかじめ額面金額から一定の割引率を適用した価格で発行・販売される債券 ・投資家は額面金額より低い価格でゼロクーポン債を購入し満期日に額面金額で償還を受ける |

米国債券3つの魅力

①利回りが高い:米国債の利回りは米国の金利情勢に応じて決まるため長期的な低金利環境にある日本と比較すると高い水準。

⚠️ただし為替リスクや金利変動リスクには注意が必要。

②信用度が高い:信用度とは債務者が約定通りに債務を履行する能力と意志を示す指標

米国債はアメリカ合衆国政府が元本と利子の支払いを保証しているため債券市場において特に信用度の高い金融商品の一つとして認識されている。

③流動性が高い:流動性とは資産を現金化しやすい度合いを示す指標

米国債は高い信用度と市場規模を背景に高い流動性を誇っている。

米国債は安全性が高く金利が高い

| 国 | 10年国債金利 | 格付け |

| 米国 | 4.261% | AA+ |

| 日本 | 0.740% | A |

| 中国 | 2.387% | A+ |

| オーストラリア | 4.091% | AAA |

| ブラジル | 10.569% | BB |

| 南アフリカ | 10.680% | BB− |

引用元:MONEY TIMES

米国債の特徴

- 米国債とはアメリカ政府が発行している公債のこと。

- 米国債では元本と利子の支払いをアメリカ政府が保証している。

- 信頼性が高く安定感がある。

- 米国債には常に多くの売り手と買い手がいるため流動性の高さも評価されている。

- 米国債は日本国債よりも利回り・格付け・流動性のすべてが勝っている。

米国債の購入方法

NISAの対象商品に債券は含まれない

国債を含めた債券は成長投資枠・つみたて投資枠のいずれにも対象商品に入っていない。

つまり新NISAで米国債を直接運用できません。

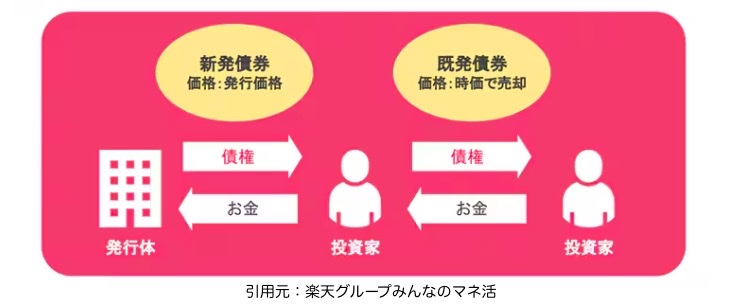

個人が米国債を証券会社で直接購入する方法

米国債を購入するには証券会社や銀行から直接購入する方法しかありません。

米国債には新しく発行された新発債とすでに発行されている既発債の2種類から選べます。

新発債:新規に発行される債券で募集期間内に購入できるが募集はごく稀にしかない。

既発債:市場にすでに流通している債券のことで市場で取引されるため取引価格が変動する。

新NISAでは米国債が含まれている投資信託・ETFを購入する

新NISAで米国債に直接投資できませんが米国債を投資対象とする投資信託やETFを購入でき非課税で運用でき外貨を用意する必要もなく募集時期を待つことなくいつでも始められいつでも売却できます。

米国債ファインド基本情報の見方

投資信託の為替ヘッジ有無の違い

為替ヘッジとは為替レートの変動による外貨資産の価値の変化を回避する措置のこと。

為替ヘッジは先物取引や信用取引によって行われるため相応のコストがかかる運用上のコストは運用成績を下げる要因になる。

円高になる予想の場合は『為替ヘッジあり』、リターンを重視する場合は『為替ヘッジなし』の銘柄を選びましょう。

投資信託とETFの違い

商品名にETF (上場投資信託)以外は投資信託に該当する。

ETFは株式のように価格がリアルタイムで変わるため値付けが1日1回の投資信託より取引金額がわかりやすい。

ETFの取引コストは投資信託よりも低めに設定されている。

償還までの残存期間による違い

投資信託に組み入れられている米国債の残存期間はファンドによって異なる。

残存期間が7年以上10年未満や20年超のように期間を限定したものもあれば0年から15年までを均等に組み入れるものもある。

償還までの期間が長くなるほど金利変動に伴う債券価格のブレが大きい。

新NISAで米国債ファンドを活用ポイント・注意点

活用ポイント)分散投資

新NISAで米国債に投資する投資信託だけを保有し米国債が大きく値下がりした場合は元本割れのリスクがあるため特に投資初心者はリスクヘッジのために分散投資が基本です。

債券と逆の動きをする株式や株式投資信託を同時に保有してリスクを分散して保有資産が全て値下がりする事態を避けましょう。

注意点)高い利回りがそのままリターンしない

新NISAでは投資信託を通じて間接的に米国債に投資するため得られる利益は投資信託の運用成績次第です。

〈米国債の投資信託・ETFの銘柄選びで確認すること〉

投資信託とETFの違い、ファンドのリターンと手数料(信託報酬)、為替ヘッジ有無、償還までの残存期間。

新NISAで始める債券ETF

債券ETFは株式に比べてリスクが低く定期的に分配金が受け取れる点から分散投資先として人気の金融商品です。

債券ETFとは?

債券ETFとは国内外の公社債で構成される上場投資信託のことで通常の債券は満期が定められていますがETFは複数の債券を組み合わせて運用するため満期がありません。

債券ETFの種類はさまざま。

〈債券ETFの種類〉

- 1つの国の国債に投資するもの

- 複数の国の国債に投資するもの

- 企業が発行する社債に投資するもの

*銘柄によってリスクとリターンが異なります。

債券ETFは新NISAで購入できる?

債券ETFは新NISAのつみたて投資枠には対象ファンドがありません、よって成長投資枠で購入可能です。

債券ETFには国内ETFと海外ETFの2種類がありどちらも新NISAの成長投資枠で買い付けできます。

債券ETFの魅力

新NISAで債券ETFを購入する3つのメリット

- 分配金が非課税で受け取れる

- 分散投資できる

- リアルタイムで売買できる

新NISA債券ファンドのおすすめ

ーすべての卵をひとつのカゴに入れるなー

〈債券投資の3つの魅力〉

- 安定した収益性

- 安全性が高い

- 流動性がある

債券投資のメリット

- 定期的な利息収入が得られる。

- 安全性が高い。

- 償還日に額面金額で償還するため投資結果が予測しやすく安全性が高い。

- 途中売却時に利益が出る可能性もある。

- 資金運用の目的に合わせ多様な選択肢がある。

- 外貨建て債券の場合、外国為替相場の状況により為替差益を得られる可能性がある。

債券投資のデメリット

- 途中売却時に損失が出る可能性がある。

- 債券を発行する企業の破綻などによって元本や利息の支払いが滞ったり受け取れない場合がある。

- 市場環境の大幅な変化など途中で売却したくてもできないことがある。

- 外貨建て債券の場合、外国為替相場の状況によっては為替差損が生じる可能性がある

新NISAでの債券投資に関するQ&A

Q.新NISAで債券投資を始めるにはどうすればいい?

新NISAでは成長投資枠で債券ファンドに投資することができますが個別債券を新NISA口座で直接購入することはできません。

Q.新NISAでの債券投資におけるリスクはどんなこと?債券市場の暴落時にはどう対応すればいい?

債券ファンドだけに集中すると債券市場の暴落時に大きなダメージリスクを負うため株式や不動産、金などに資産を分散してリスクヘッジしながらリターンを狙いましょう。

市場の暴落時の対応は状況判断をして追加購入を検討するなど・・・。

気をつけたい行動は慌てて売却してその後の市場回復リターンを逃してしまうことです。

Q.新NISAで債券ファンドを選ぶポイントと注意するべきポイントは?

自分のリスク許容度に合うかどうかを重視することが選ぶポイントです。

注意するべきポイントは特定の地域や特定の商品など一つに集中させないことです。

適度に分散させた商品を選びましょう。

Q.新NISAで債券投資を行う場合の最適な投資期間はどれくらい?

複利効果を実感できる年数は約10年といわれています。

運用目的とリスク許容度によりますが複利効果を活かすことを考えると最低でも10年以上の投資期間を設けましょう。

Q.新NISAで債券ファンドに長期的な投資をするとどんなメリットがある?

新NISAでは債券ファンドを購入することになりますから長期的に債券ファンドに積立投資すればドルコスト平均法によって高値掴みのリスクを抑えられ長期運用することで複利効果が発揮されて資産が効率的に増えていきます。

まとめ:債券ファンドに投資するメリットは安定した収益性

当記事では債券投資の基本やメリット・デメリット、新NISAで運用できる債券ファンドを紹介しました。

〈おさらい〉

・新NISAで債券投資は必要なの?

・新NISAで債券は買える?

・新NISAで米国債券に投資するにはどうすればいい?

・債券ETFってなに?

今回は以上です。